Svolta dei tassi o svolta epocale?

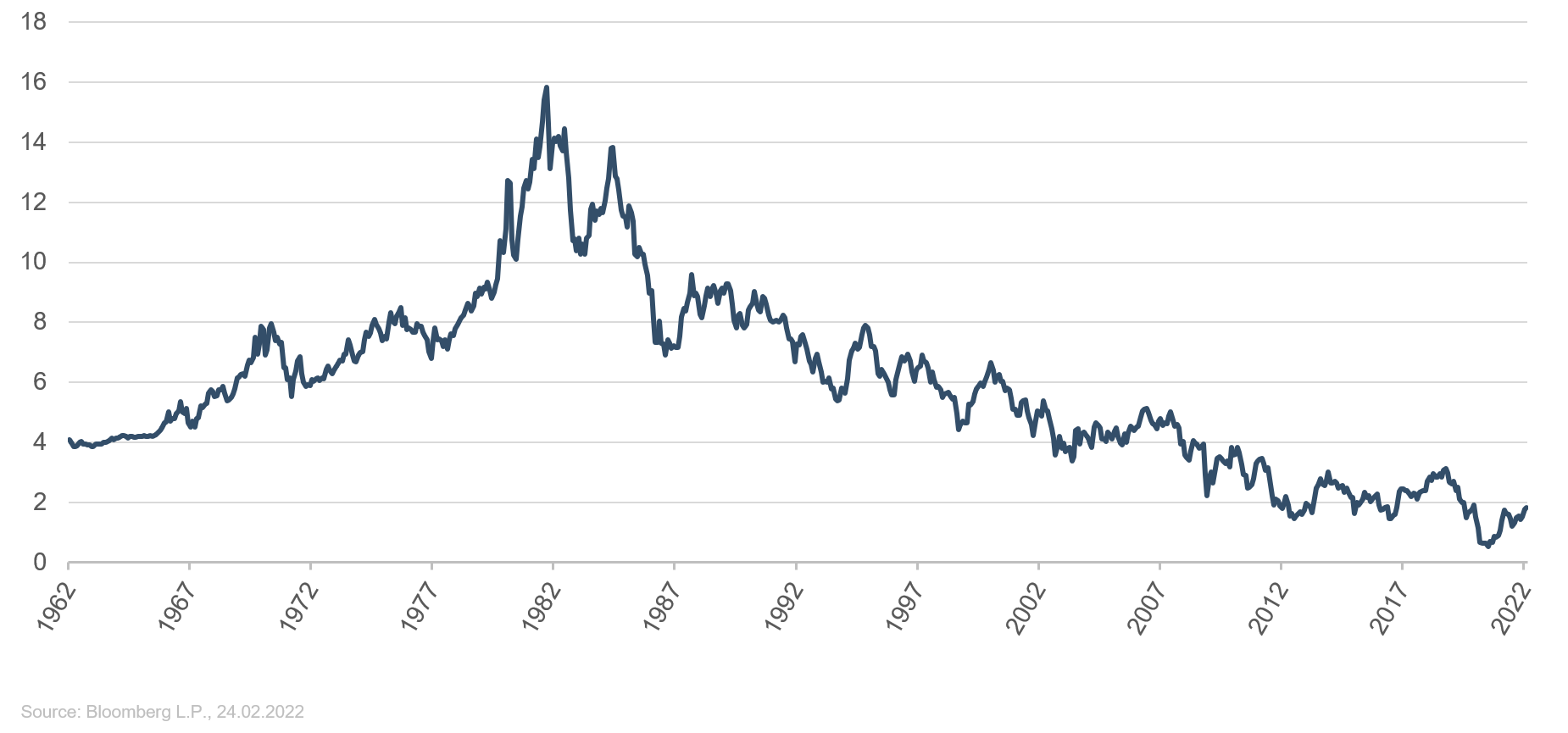

L’imminente svolta dei tassi è sulla bocca di tutti, di nuovo. Non è infatti la prima volta che investitori e risparmiatori prevedono un’inversione di rotta dei tassi. Dopo essere scesi per decenni rispetto ai massimi dei primi anni ’80, i tassi e soprattutto i rendimenti dei titoli di Stato sicuri hanno segnato nuovi minimi storici durante la crisi finanziaria globale nelle settimane tra la fine del 2008 e l’inizio del 2009. I rendimenti dei Treasury decennali statunitensi, illustrati nel grafico 1, scesero all’epoca al 2,04% e il rendimento di riferimento del Bund decennale tedesco raggiunse il minimo il 15 gennaio 2009 a quota 2,85%: un livello vertiginoso per gli standard odierni. Allora nessuno prestava particolare attenzione al segno (positivo) prima del dato percentuale.

Grafico 1: Rendimento del Treasury decennale statunitense dal 1962

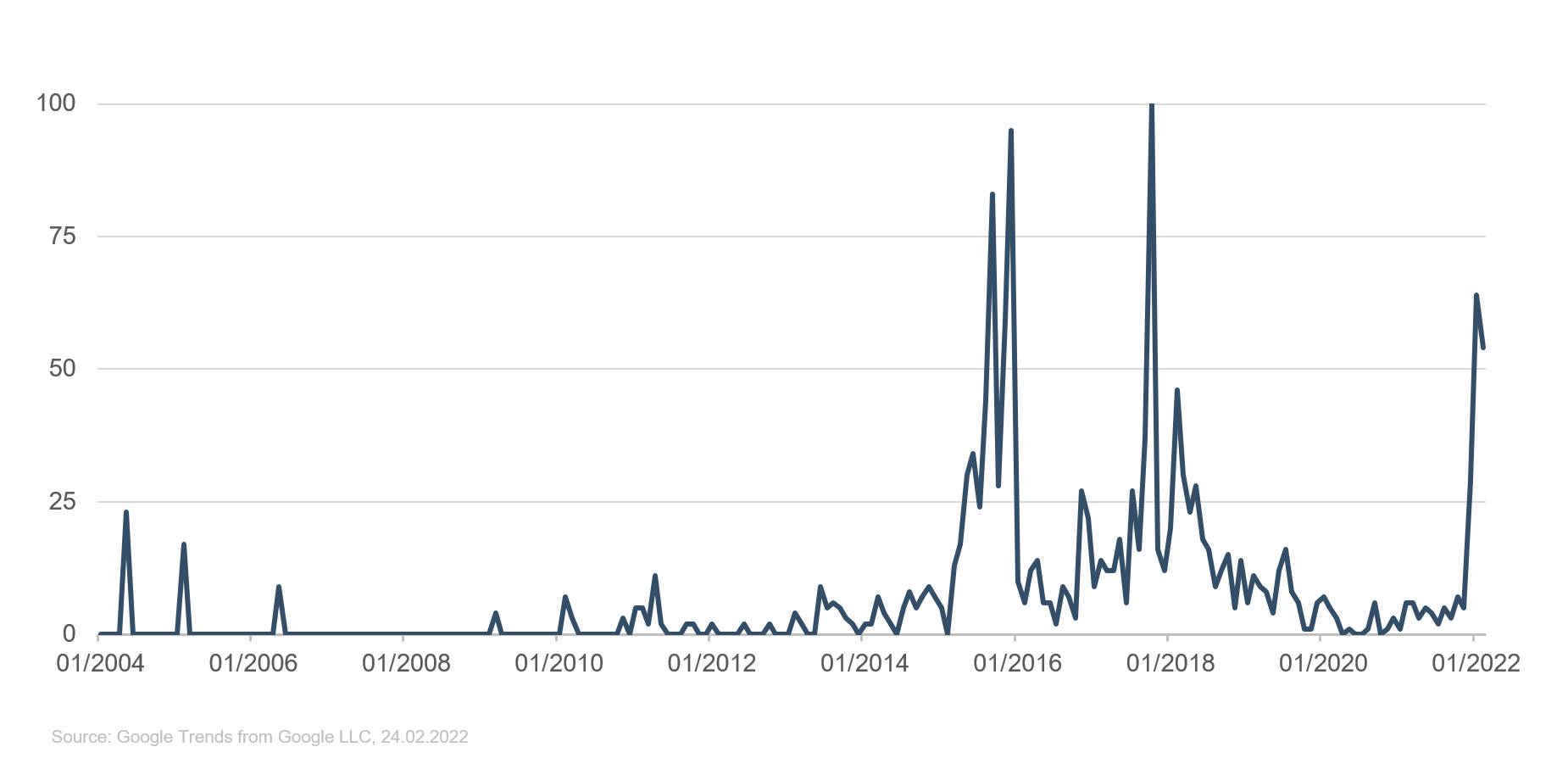

Negli anni successivi, con la crisi dell’euro, i rendimenti soprattutto in Germania sono continuati a diminuire e nell’aprile 2015 hanno sfiorato la barriera ritenuta fino ad allora inviolabile dello 0%. Tuttavia, giunto a quota 0,05%, il rendimento del Bund ha doverosamente invertito rotta tornando a salire. Come mostra l’analisi del termine “Zinswende” (tedesco per “svolta dei tassi”) di Google Trends illustrata nel grafico 2, l’interesse per questo fenomeno è nettamente aumentato per la prima volta con il rialzo dei rendimenti nel 2015. Una crescita duratura dei tassi d’interesse o dei rendimenti non si è tuttavia avuta né allora né quando la prevista svolta è tornata a catalizzare l’attenzione degli operatori nell’autunno 2017. Ed eccoci ora al terzo tentativo.

Grafico 2: Risultati di Google Trends per il termine “Zinswende” in Germania dal 2004.

https://trends.google.de/trends/explore?date=all&geo=DE&q=zinswende

Solo il tempo ci dirà se l’attuale, terzo tentativo di prevedere una svolta si rivelerà corretto, a differenza dei primi due. Mentre i risparmiatori si rallegrano soprattutto all’idea di poter nuovamente incassare interessi sui loro libretti di risparmio, molti investitori temono un rincaro del costo del denaro, ritenendo che tassi privi di rischio più elevati metterebbero particolarmente a repentaglio le quotazioni dei loro investimenti in obbligazioni, azioni, immobili e materie prime. Ma quanto è reale questo pericolo? La correlazione tra tassi e rendimenti a lungo termine – in ultima istanza i più rilevanti– e i suddetti mercati poggia soprattutto su due fattori:

(1) L’appetibilità relativa: gli investitori confrontano di continuo i profili di rischio/rendimento di diverse alternative d’investimento. Quanto più alti sono i rendimenti assoluti dei titoli a reddito fisso, tanto più aumenta la loro attrattiva rispetto alle alternative disponibili.

(2) La valutazione fondamentale: tutti i redditi futuri, che si tratti di cedole, redditi da locazione, dividendi, utili, fatturati o plusvalenze previste, devono essere attualizzati per poterne determinare il valore corrente. Il fattore di sconto necessario per tale operazione è composto dal rendimento privo di rischio e dal premio al rischio specifico di ogni investimento. Quanto più elevato è il rendimento privo di rischio, tanto maggiore diviene il fattore di sconto e tanto inferiore il valore attuale dell’investimento.

A nostro avviso, al momento il mercato sopravvaluta l’impatto di questi due fattori. I rendimenti sono effettivamente saliti di recente e a prima vista appaiono decisamente più interessanti rispetto ad appena un anno fa. Tuttavia ciò è attribuibile in larga parte all’aumento dell’inflazione. Non bisogna dimenticare che le obbligazioni sono investimenti nominali. Questo significa che l’investitore riceve, ad esempio, il tasso d’interesse fissato oggi per i prossimi 10 anni (nel caso di un Bund tedesco, al 28.02.2022 tale tasso si attestava allo 0,14% annuo circa) e al termine dei 10 anni riceve il capitale inizialmente investito, per esempio 100 euro. A oggi non è dato sapere a quanto ammonterà nel 2032 il potere d’acquisto reale di questi 100 euro. Ipotizzando un tasso d’inflazione pari al livello recentemente riscontrato in Germania del 5,1% e un’inflazione attesa attualmente pari al 2,1% annuo per i prossimi 10 anni, la perdita di potere d’acquisto prevista è cospicua. In breve, tenendo conto di tutti i fattori rilevanti, e anche delle aspettative di inflazione, gli investimenti obbligazionari nominali restano relativamente poco appetibili da un punto di vista strutturale rispetto a investimenti in asset reali come azioni, immobili e materie prime.

Il fattore di sconto non riveste inoltre l’importanza che gli viene generalmente attribuita, né in teoria né in pratica. Da un lato, in termini di dimensioni, la componente relativa al rendimento privo di rischio è di norma decisamente inferiore a quella del premio al rischio. Dall’altro, né gli analisti né gli investitori reagiscono alle variazioni a breve termine dei rendimenti in quanto operano sulla base di una media livellata di rendimenti storici eventualmente integrata con le rispettive aspettative sui rendimenti futuri. Va altresì tenuto presente che su orizzonti temporali più lunghi, rilevanti per la valutazione di investimenti privi di scadenza fissa, i rendimenti esibiscono una volatilità molto inferiore rispetto a quelli a più breve termine. Ciò è riconducibile al concatenarsi degli effetti, di cui nel lungo periodo bisogna tenere conto in misura molto maggiore. Ad esempio, a breve termine l’aumento dell’inflazione può essere determinante ai fini dell’aumento dei rendimenti. Tuttavia, in un orizzonte di più lungo respiro, nel calcolare l’evoluzione dei rendimenti si tiene anche conto del probabile rallentamento congiunturale prodotto dalla lotta all’inflazione ingaggiata dalle banche centrali, riducendo le oscillazioni del valore equo di azioni e immobili.

Se la svolta dei tassi è tornata sulla bocca di tutti, è anche vero che il suo effetto sui mercati è sopravvalutato. Stando ai modelli di valutazione degli analisti, anche un eventuale – e al momento per molti inimmaginabile – rialzo del rendimento del Bund decennale all’1% o al 2% non causerebbe un crollo massiccio del valore equo dei mercati azionari.

Ciò nonostante si può senz’altro parlare di una svolta dei tassi sui mercati finanziari, che muterà sostanzialmente, almeno nell’ottica dei prossimi anni, il mondo degli investimenti emerso dalla crisi finanziaria globale, che gli investitori azionari hanno imparato a conoscere e ad apprezzare. Il nodo centrale non riguarda tanto i tassi d’interesse, quanto piuttosto l’atteggiamento di fondo delle principali banche centrali e soprattutto le opzioni a loro disposizione nei prossimi anni. Per un inquadramento e una migliore comprensione della situazione può essere opportuno gettare un breve sguardo al passato. Fino alla crisi finanziaria globale del 2008/09, tanto la Banca centrale europea (BCE) – e le banche nazionali che l’hanno preceduta – quanto la Federal Reserve statunitense hanno puntato sulla gestione attiva del tasso di riferimento quale strumento chiave della loro politica monetaria. Entrambi gli istituti desideravano in questo modo garantire la stabilità dei prezzi¹. La tutela della stabilità finanziaria e un sistema bancario sicuro rientrano anch’essi nei compiti delle banche centrali, ma per lungo tempo tali ambiti non hanno presentato acute criticità. Questo stato di cose è mutato con la crisi finanziaria, che ha indotto numerosi operatori a temere per la sopravvivenza del sistema finanziario globale e costretto le banche centrali ad adoperarsi per fare fronte alle forti turbolenze. Per svolgere tale compito, gli istituti centrali sono ricorsi a numerose misure speciali, che all’indomani della fase acuta della crisi si sono rivelate difficilmente eliminabili e sono diventate una costante tra i loro strumenti. Per distinguerle dalle misure convenzionali adottate fino a quel momento, si è gradualmente cominciato a fare riferimento agli strumenti inizialmente ritenuti misure speciali eccezionali come misure non convenzionali.

Molti dei problemi economici emersi negli anni successivi alla crisi finanziaria sono stati affrontati dalle banche centrali inondando il mercato di liquidità. La nuova e più ricca cassetta degli attrezzi si è rivelata una vera e propria scatola magica, accolta con entusiasmo dagli investitori. Vertiginosi rimbalzi delle quotazioni dopo le crisi sono diventati la norma; nessun problema sembrava potesse trasformarsi in una grave minaccia. Tutti sono tornati a parlare della cosiddetta “Fed put”, ossia la convinzione che, in caso di problemi, le banche centrali sarebbero sicuramente intervenute dando nuovo slancio ai mercati. La politica fiscale e monetaria si sono quindi pericolosamente avvicinate. E questo sebbene molte delle nuove sfide esulassero dall’ambito di competenza delle autorità monetarie e il finanziamento statale tramite le banche centrali fosse ufficialmente ritenuto un tabù inviolabile. Ma allora come è stato possibile tutto ciò, e per un periodo così lungo? Grazie al pretesto della tutela della stabilità dei prezzi. Per anni i tassi d’inflazione giapponesi, europei e statunitensi sono rimasti al di sotto dell’obiettivo del 2%. Lo scopo dichiarato delle misure non convenzionali era favorire il riavvicinamento al target d’inflazione del 2%. Per non doversi privare troppo presto della cassetta degli attrezzi a cui ci si era intanto affezionati, utile nel caso in cui venisse raggiunta la soglia del 2%, si sono addotte sempre nuove argomentazioni (ad es., le aspettative di inflazione devono possibilmente rimanere ancorate in prossimità del 2% anche negli anni successivi) o ampliati / allentati gli obiettivi di politica monetaria. Nel 2020 la Fed ha ad esempio introdotto il cosiddetto “average inflation targeting”², e anche la BCE ha recentemente riesaminato la propria strategia di politica monetaria per poter impiegare ove necessario in maniera ancora più efficiente le misure non convenzionali.

Tutto ciò sarebbe probabilmente continuato, per la gioia di investitori, proprietari di immobili e speculatori che avrebbero continuato a beneficiare di un contesto idilliaco, se l’anno scorso, dopo tanti anni e tante iniezioni di liquidità, l’inflazione non fosse improvvisamente schizzata nettamente al di sopra del 2%. Inizialmente molti segnali sembravano indicare che si sarebbe trattato di una fase passeggera che non richiedeva interventi immediati. Le parole pronunciate dal presidente della Fed Jerome Powell durante una conferenza stampa a giugno 2020 “We’re not thinking about raising rates, we’re not even thinking about thinking about raising rates”³, divennero all’epoca un mantra particolarmente diffuso. Ma nel frattempo il mondo è cambiato. Se nell’autunno 2021 si riteneva ancora improbabile un rialzo dei tassi statunitensi prima del 2023, le previsioni recenti prospettano fino a sette rialzi solo nel 2022. Intanto l’inflazione si è dimostrata decisamente più tenace, elevata e diffusa di quanto a lungo previsto. Inoltre a causa della carenza di lavoratori e di manodopera qualificata si teme l’innescarsi di una spirale prezzi-salari che potrebbe spingere durevolmente l’inflazione ben al di sopra del 2%. A peggiorare le cose si aggiunge il fatto che alcuni sviluppi strutturali nonché fattori eccezionali complessivamente poco sensibili alle misure delle banche centrali rendono improbabile un rapido calo dell’inflazione a livelli inferiori al 2%.

Le conseguenze di prezzi persistentemente alti uniti all’attuale contesto di piena occupazione sono tanto semplici quanto negative per gli investitori: la scatola magica delle banche centrali, che negli ultimi 13 anni tanto ha fatto per quasi tutte le asset class, dovrà per ora essere riposta nell’armadio, e con essa anche l’amata Fed put. Nell’attuale, mutato contesto i mandati degli istituti di emissione non possono più concedere i generosi aiuti forniti in passato. Le correzioni dei mercati finanziari torneranno a gravare in misura molto maggiore sugli operatori. Durante il prossimo ribasso si dovrà fare a meno dell’aiuto esterno a cui ci si era abituati. Questa è la vera svolta epocale, con cui gli investitori devono ora fare i conti. Non importa se alla fine ci sarà davvero la prevista svolta dei tassi, o se sarà ancora una volta posticipata.

Fundstore Team

Il nostro gruppo di lavoro. Pubblichiamo articoli inerenti il funzionamento e le novità di Fundstore e facciamo una selezione del materiale più interessante che riceviamo dalle società di gestione.

Investi con Fundstore

Grazie a Fundstore puoi investire in modo semplice, autonomo, veloce e a costo zero.

Informativa Privacy