Analisi settimanale

In questa settimana che andiamo ad analizzare i titoli sono rimasti volatili nelle leggere contrattazioni estive e, mentre gli investitori iniziano ora a digerire i dati sull’inflazione.

L’indice standard poor’s 500 ha toccato il minimo in tre ray dal 22 giugno ma venerdì scorso ha registrato un forte rialzo in seguito ai dati economici sugli utili bancari promettenti.

Questi hanno continuato a salire anche se i titoli del settore energetico hanno sottoperformato a causa del calo del prezzo del petrolio. Parliamo di livelli che non si vedevano da prima dell’invasione russa in Ucraina.

I dati che riguardano l’inflazione sono rimasti più caldi del previsto, mandando i mercati in forte ribasso. Tuttavia i timori degli investitori si sono attenuati proprio la scorsa settimana a seguito di un sondaggio dell’università del Michigan che ha mostrato quanto le aspettative di inflazione a 5 anni siano calate bruscamente all’inizio di luglio.

Analizziamo la situazione monetaria.

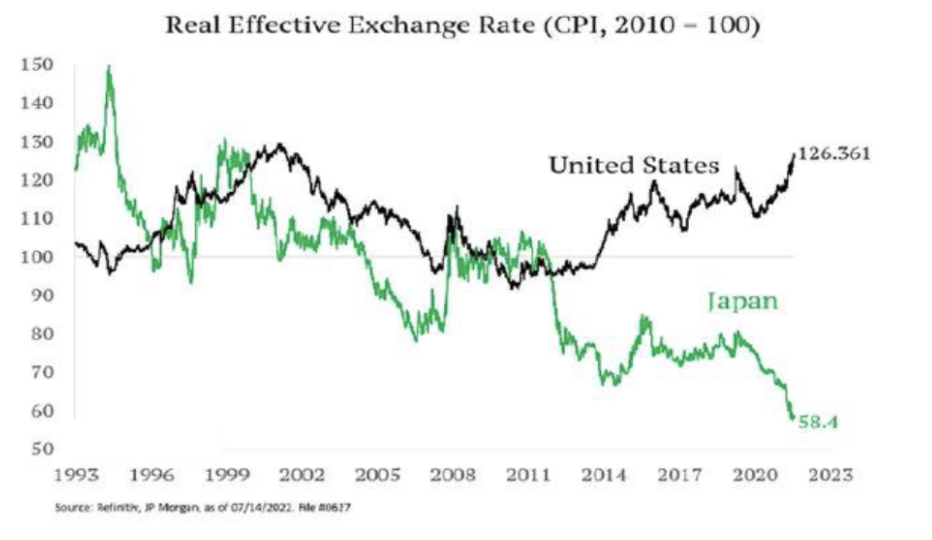

Come possiamo vedere dallo schema di sotto, possiamo dire che il dollaro va sulla luna e lo yen sotto terra.

L’ultima volta che il dollaro è stato così forte è stato appunto all’inizio del nostro secolo. Ricordiamo che furono gli anni giusti per abbandonare i titoli statunitensi e dedicarsi ai mercati ai mercati esteri. Questo accade perché chiaramente i titoli statunitensi sono legati per il 29 % ad aziende dedite alle esportazioni che risentono del dollaro forte.

Gli utili delle società vengono colpiti da questo dollaro così forte e le società giapponesi traggono beneficio opposto dalla debolezza dello yen.

Analizziamo ora la situazione dell’inflazione e dei tassi.

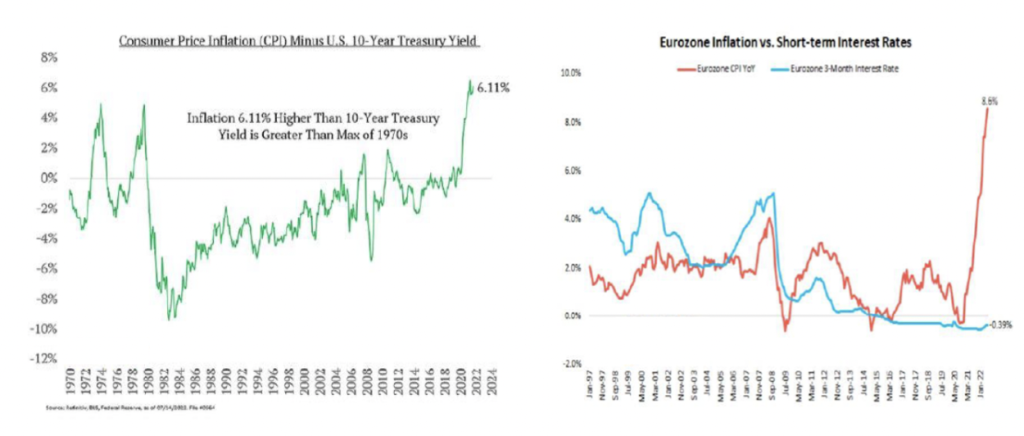

Non ci sono molti precedenti in cui l’inflazione sia stata così alta in termini relativi ai tassi di interesse.

Lo possiamo vedere dal grafico a sinistra: il primo picco negli anni ’70 ha coinciso con il mercato orso del 1973 e del 1974, il secondo è stato nel 1979-1980, che ha segnato la prima di due recessioni consecutive.

L’Euro risulta invece molto debole, rappresentando un problema non solo energetico.

La BCE è in ritardo rispetto alla curva e questo spiega anche parte della debolezza dell’euro.

L’aumento dei tassi a breve termine potrebbe compensare parte della debolezza della valuta? In Svizzera l’aumento dei tassi da parte della BNS ha contribuito al rafforzamento del franco svizzero, ma la situazione è più complessa in Europa, poiché alcuni Paesi (ad esempio la Germania) potrebbero già essere in recessione.

Le aspettative di rialzo dei tassi sono in aumento per questa seconda parte di anno.

E’ interessante però ciò che i futures prezzano riguardo alla traiettoria dei cambiamenti di politica nel prossimo anno, con il mercato che ora prevede l’inizio dei tagli già a febbraio.

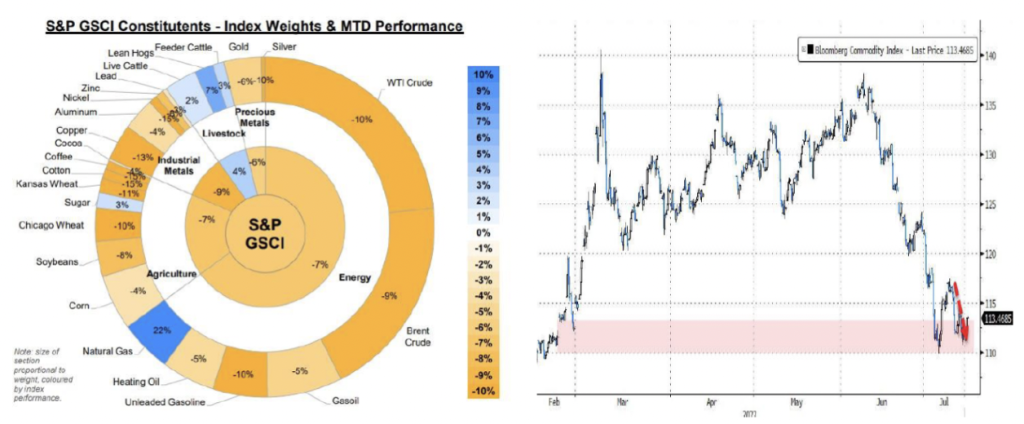

Anche il settore delle commodities vede un forte ribasso come possiamo vedere dai seguenti grafici.

La debolezza dei metalli industriali ha contribuito a portare il rendimento totale MTD dell’indice S&P GSCI a -7%.

Il bestiame è al momento l’unica commodity con un vero e proprio rendimento positivo a luglio, mentre invece i metalli industriali sono in calo del 37% rispetto ai massimi annuali e le materie prime sono scese per la 5a settimana consecutiva, facendo crollare il Bloomberg Commodity Index ai livelli precedenti all’invasione di Putin.

I mercati stanno prezzando sempre di più una recessione globale e un rallentamento della domanda (simile a quello che abbiamo visto nella seconda metà del 2008).

Anche la performance relativa del settore trasporti vs lo S&P 500 è in discesa. Si tratta di un segnale concreto di indebolimento dell’attività economica in quanto settore è fortemente esposto alla salute dell’attività economica del paese.

Ricordiamoci che il PIL e delle statistiche sul lavoro (che dicono che le cose vanno ancora bene) sono indicatori ritardatari; il mercato conosce quasi sempre la vera storia con molto anticipo.

In questo scenario qual è il sentiment degli investitori?

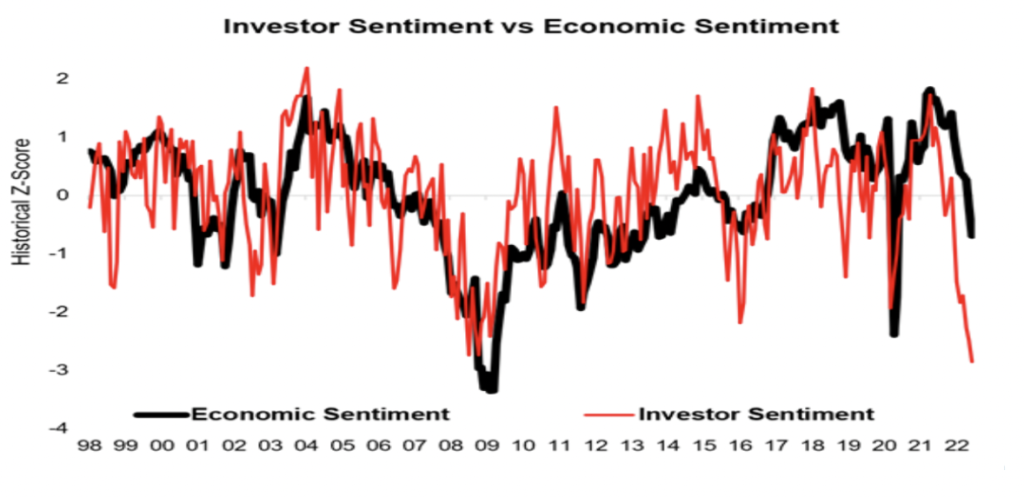

A febbraio i sondaggi sul sentiment degli investitori erano crollati, ma quelli sul sentiment economico resistevano ancora.

Ad oggi il sentiment degli investitori è peggiorato e quello economico ha iniziato ad allinearsi.

A titolo di riferimento, l’indicatore Investor Sentiment combina i dati dei sondaggi AAII e Investors Intelligence, mentre l’indicatore Economic Sentiment combina i dati dei sondaggi dei manager dell’industria manifatturiera e immobiliare, delle piccole imprese, dei consumatori.

Sebbene il sentiment degli investitori sia chiaramente più erratico di quello economico (come ci si aspetterebbe),è lecito ipotizzare un ulteriore ribasso del sentiment economico, visti i venti contrari che l’economia deve affrontare.

Questa considerazione porta a chiedersi quanto sarà grave e lunga la recessione. Dal sentiment degli investitori, si potrebbe dire che sarà grave come quella del 2008.

Il 2008 ha visto una crisi finanziaria globale, mentre il 2015/16 è stato un vero e proprio spavento per la crescita globale, ma con una recessione evitata dagli stimoli (Europa e Cina).

Questa volta è più difficile per i responsabili delle politiche passare allo stimolo, viste le persistenti pressioni sull’inflazione, per cui, da qui il mio commento di prima, è probabile che ci sia bisogno di un’altra ondata di ribasso dei mercati prima che tutto sia finito.

Fundstore Team

Il nostro gruppo di lavoro. Pubblichiamo articoli inerenti il funzionamento e le novità di Fundstore e facciamo una selezione del materiale più interessante che riceviamo dalle società di gestione.

Investi con Fundstore

Grazie a Fundstore puoi investire in modo semplice, autonomo, veloce e a costo zero.